Envie de faire fructifier vos cryptos sans les vendre ? Le yield farming, ou agriculture de rendement, s’est imposé comme l’une des méthodes les plus populaires en finance décentralisée (DeFi) pour générer des revenus passifs. En plaçant vos actifs dans des protocoles automatisés, vous pouvez toucher des récompenses sous forme de tokens tout en soutenant la liquidité du système.

Mais attention car derrière les promesses de rendements élevés, se cachent des risques bien réels qu’il est crucial de comprendre avant de se lancer. Dans ce guide complet, nous vous expliquons comment fonctionne le yield farming, quelles sont les plateformes les plus connues, comment optimiser vos rendements avec des agrégateurs, et surtout comment limiter les pertes potentielles.

Qu’est-ce que le yield farming en DeFi ?

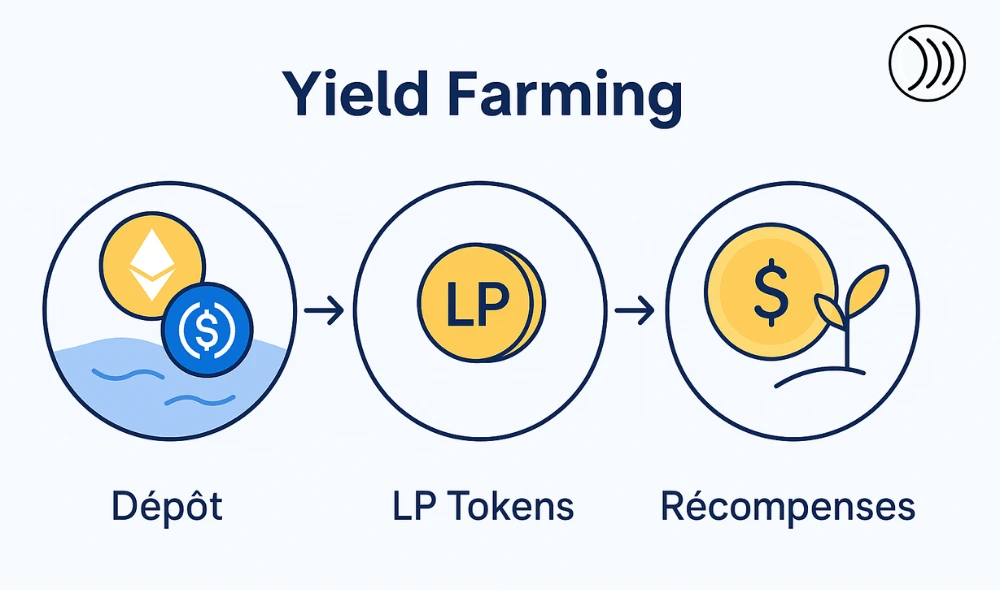

Le yield farming, littéralement “agriculture de rendement”, désigne une pratique consistant à placer ses cryptomonnaies dans des protocoles DeFi (finance décentralisée) pour générer des récompenses passives, souvent sous forme de tokens. Vous apportez de la liquidité à un protocole et en échange, vous recevez des intérêts.

Fonctionnement de base

Dans la majorité des cas, vous déposez deux cryptos (ex : ETH + USDC) dans un pool de liquidité sur un exchange décentralisé (DEX) comme Uniswap ou PancakeSwap. Ce pool permet aux utilisateurs d’échanger ces cryptos entre elles, et en retour, vous percevez :

- une part des frais de transaction générés,

- des tokens de récompense (ex : CAKE, UNI, etc.).

Exemple simple

Vous apportez 1 ETH + 1 800 USDC sur PancakeSwap dans un pool ETH/USDC.

- En retour, vous recevez des LP tokens (Liquidity Provider tokens),

- Ces tokens peuvent eux-mêmes être utilisés pour obtenir plus de rendement dans un farm.

Le yield farming et le staking sont deux méthodes populaires pour générer des revenus passifs en crypto. Bien qu’ils puissent sembler similaires, ils reposent sur des logiques différentes, tant sur le plan technique que stratégique. Le tableau ci-dessous vous propose une comparaison claire pour mieux comprendre les forces, les limites et le niveau de complexité de chaque option.

| Critère | Yield Farming | Staking |

|---|---|---|

| Type de dépôt | Deux cryptos dans un pool de liquidité | Un seul actif verrouillé |

| Plateformes | DEX, yield farms (Uniswap, PancakeSwap…) | Blockchain PoS (Ethereum, Cardano…) |

| Rendement | Plus élevé mais variable | Modéré et plus stable |

| Risques | Impermanent loss, rug pulls, frais de gas | Faible (sauf slashing dans certains cas) |

| Niveau technique requis | Intermédiaire à avancé | Débutant à intermédiaire |

Comment fonctionne le yield farming concrètement ?

Maintenant que le concept de yield farming est clair, voyons comment il fonctionne étape par étape dans la pratique. Cette section s’adresse aux lecteurs qui souhaitent passer à l’action, mais aussi comprendre les mécanismes techniques sous-jacents, sans jargon inutile.

Étape 1 : Déposer des cryptos dans un pool de liquidité

La première étape consiste à déposer deux actifs (généralement en parts égales) dans un liquidity pool d’un exchange décentralisé (DEX) comme Uniswap, SushiSwap, PancakeSwap ou encore Curve (pour les stablecoins).

Exemple :

Vous souhaitez participer au pool ETH/USDC sur Uniswap.

Vous devez déposer une valeur équivalente de chaque actif (ex : 1 ETH ≈ 1 800 USDC).

En retour, le protocole vous fournit des jetons de liquidité (LP tokens). Ces jetons représentent votre part dans le pool.

Étape 2 : Recevoir des LP Tokens

Les LP Tokens sont la preuve que vous avez apporté de la liquidité. Vous pouvez les conserver dans votre wallet ou les utiliser dans d’autres protocoles pour générer encore plus de rendements.

Certains protocoles permettent de « staker » vos LP tokens dans une ferme à rendement (yield farm) pour obtenir des tokens natifs supplémentaires (comme CAKE, SUSHI, etc.).

Étape 3 : Percevoir les récompenses

Vos récompenses proviennent de deux sources principales :

- Une part des frais de transaction générés dans le pool (en fonction de votre part).

- Des tokens de récompense versés par le protocole (souvent à but incitatif).

Par exemple, sur PancakeSwap :

- Vous déposez dans un pool BNB/USDT.

- Vous recevez des LP tokens.

- Vous les placez dans une ferme → vous recevez des tokens CAKE en bonus.

Les rendements en yield farming sont extrêmement variables.

Ils peuvent aller de quelques % à plus de 100 % par an, selon les protocoles et les paires de liquidité.

👉 En règle générale : plus le rendement est élevé, plus le risque l’est aussi (impermanent loss, volatilité, sécurité des smart contracts…).

Vous vous demandez combien vous pourriez réellement gagner avec le yield farming ?

Utilisez notre simulateur interactif pour estimer vos rendements en fonction de votre capital, de la durée d’investissement et de l’APY proposé par le protocole que vous avez choisi. Ce calculateur simple vous permet de mieux visualiser le potentiel de vos gains… et de prendre des décisions plus éclairées.

Simulateur Yield Farming

💡 APY : rendement annualisé fourni par le protocole

📌 Attention : le rendement final dépend de nombreux facteurs comme la variation des APY, les frais réseau, la volatilité des tokens ou encore les risques de pertes temporaires.

🔐 Avant d’investir, assurez-vous de comprendre les mécanismes du protocole et de sécuriser votre wallet. Si vous souhaitez aller plus loin, consultez notre guide complet sur comment sécuriser vos crypto-actifs.

Agrégateurs de rendement : simplifier et optimiser son yield farming

Le yield farming peut vite devenir chronophage : surveiller les pools, réinvestir manuellement les récompenses, arbitrer entre plusieurs protocoles… C’est là qu’interviennent les agrégateurs de rendement (yield optimizers), des outils DeFi qui automatisent la gestion de vos fonds pour maximiser vos gains sans intervention constante.

Qu’est-ce qu’un agrégateur de rendement crypto ?

Un agrégateur DeFi est un protocole intelligent qui :

- dépose vos tokens dans des pools à rendement élevé,

- réinvestit automatiquement les récompenses (auto-compounding),

- adapte les stratégies selon la performance des pools (dans certains cas),

- réduit les frais et le temps passé à gérer les placements.

En résumé, vous déposez une fois, l’agrégateur fait le reste.

Comment ça fonctionne ?

Prenons un exemple simple :

Vous déposez des tokens dans une vault sur Beefy Finance.

Cette vault utilise votre capital pour apporter de la liquidité sur un DEX (ex : QuickSwap)

Les gains sont récoltés automatiquement chaque jour, puis replacés dans la même stratégie pour créer un effet boule de neige (compound interest).

Cela permet d’obtenir des rendements réels bien supérieurs à ceux du farming manuel, grâce à l’effet d’accumulation.

Les principaux agrégateurs à connaître

Voici un tableau comparatif des agrégateurs DeFi les plus connus :

| Protocole | Blockchain(s) | Token | Particularité |

|---|---|---|---|

| Yearn Finance | Ethereum | YFI | Pionnier des vaults DeFi, stratégie automatisée |

| Beefy Finance | Multi-chain (BNB, Polygon, Avalanche…) | BIFI | Auto-compounding, rendements élevés |

| Autofarm | BNB Chain, Polygon | AUTO | Optimisation multi-stratégie avec faible frais |

| Idle Finance | Ethereum | IDLE | Stratégies conservatrices ou dynamiques |

Avant de confier vos cryptos à un agrégateur de rendement, il est important de bien comprendre ce que cela implique. Ces outils offrent de nombreuses opportunités pour augmenter vos gains, mais comportent aussi leur lot de risques.

Voici un aperçu clair des avantages et inconvénients à connaître avant de vous lancer dans le yield farming automatisé :

✅ Avantages

- Automatisation complète des stratégies

- Rendements boostés avec l’auto-compound

- Gain de temps considérable

- Pas besoin de surveiller les pools manuellement

⚠️ Inconvénients

- Frais de performance à anticiper

- Risque lié aux smart contracts

- Moins de contrôle qu’un farming manuel

- Potentielle dépendance à un protocole centralisé

Stratégies avancées pour maximiser ses gains

Entrer dans le yield farming, c’est bien. Le maîtriser intelligemment, c’est mieux. Une fois les bases posées et les agrégateurs explorés, certaines stratégies avancées permettent de débloquer un rendement supérieur, tout en gardant une gestion des risques acceptable.

L’effet boule de neige du réinvestissement automatique

La plupart des yield farmers expérimentés misent sur une stratégie appelée auto-compounding, c’est-à-dire le réinvestissement automatique des récompenses perçues. Plutôt que de retirer vos gains, vous les laissez se réinjecter dans la même stratégie. Résultat : un effet exponentiel qui augmente progressivement le capital générateur de rendement. Ce mécanisme est souvent intégré directement dans les agrégateurs comme Beefy ou Yearn.

Diversifier les types de pools et les blockchains

Il ne s’agit pas seulement de choisir les pools les plus rentables, mais aussi ceux les plus adaptés à votre profil de risque. Par exemple, les pools stables (comme USDC/DAI) génèrent moins de rendement mais présentent peu de volatilité. À l’inverse, des paires plus risquées (comme ETH/MATIC ou CAKE/BNB) peuvent offrir un APY alléchant, mais exposent à l’impermanent loss. Diversifier sur plusieurs blockchains (BNB Chain, Arbitrum, Polygon…) permet également de profiter d’opportunités spécifiques, tout en diluant le risque lié à un écosystème unique.

Exploiter le yield stacking

Le yield stacking consiste à empiler plusieurs couches de rendement sur un même capital. Par exemple, vous pouvez déposer des stablecoins dans un protocole pour recevoir des LP tokens, puis utiliser ces jetons comme collatéral dans un autre protocole pour emprunter des actifs… que vous remettrez en farming ailleurs. Cette stratégie nécessite une bonne connaissance des mécanismes DeFi et une gestion attentive des liquidations potentielles. Lorsqu’elle est bien exécutée, elle permet de débloquer un rendement supérieur à la moyenne du marché.

Stratégie défensive : se concentrer sur les stablecoins

Dans des périodes de forte incertitude (bear market, forte volatilité), certains investisseurs préfèrent une stratégie défensive. En utilisant uniquement des stablecoins (ex : DAI, USDC, USDT), vous pouvez générer un rendement passif tout en évitant les variations brutales de prix. Des plateformes comme Curve, Beefy ou Aave proposent ce type de solution avec des rendements raisonnables et un niveau de risque plus modéré.

Astuce bonus : calculer le rendement réel

Le rendement affiché sur un protocole est souvent un APY théorique. Pour mieux anticiper vos gains, pensez à évaluer votre rendement net de frais, de volatilité et de temps d’exposition. C’est ici qu’un simulateur comme celui proposé plus haut devient un outil stratégique, surtout si vous envisagez de tester différentes durées ou montants.

Les risques à connaître avant de se lancer

Le yield farming attire par ses rendements souvent spectaculaires, mais il serait dangereux d’ignorer les risques qui en découlent. Comprendre ces menaces est essentiel pour éviter les pièges les plus fréquents et adopter une approche plus stratégique.

L’impermanent loss : un risque souvent sous-estimé

L’un des risques majeurs dans les pools de liquidité est ce qu’on appelle la perte impermanente. Elle survient lorsque la valeur des deux actifs déposés dans un pool évolue de manière déséquilibrée. Même si le protocole vous rémunère pour votre participation, vous pouvez sortir avec une valeur finale inférieure à celle que vous auriez eue en conservant vos cryptos séparément. Cette perte est dite « impermanente » car elle peut être atténuée si les cours reviennent à leur point d’équilibre… mais dans la pratique, ce n’est pas garanti.

Risques liés aux smart contracts

Le yield farming repose sur des smart contracts, ces programmes autonomes qui exécutent les stratégies DeFi. Même lorsqu’ils sont audités, ils ne sont jamais à l’abri d’une faille ou d’un exploit (attaque). Certains projets peuvent également être lancés sans aucune vérification sérieuse, ce qui expose les investisseurs à des pertes brutales.

Rug pulls et projets frauduleux

Le rug pull est une escroquerie classique dans la DeFi : l’équipe du projet retire tous les fonds du pool, laissant les investisseurs les mains vides. Même si ce genre d’arnaque est de mieux en mieux repéré, il existe encore des projets à l’apparence sérieuse qui dissimulent une intention malveillante. Il est donc essentiel de vérifier la transparence de l’équipe, la présence d’audits, et la réputation du projet avant d’investir.

Volatilité et effondrement des tokens de récompense

Beaucoup de protocoles versent leurs récompenses dans des tokens natifs (ex : CAKE, SUSHI, AUTO). Ces derniers sont souvent très volatils, voire inflationnistes. Il est donc possible de percevoir des rendements élevés en apparence, mais de se retrouver avec une récompense qui s’effondre en valeur quelques semaines plus tard. Un rendement de 100 % n’a aucun intérêt si le token perd 90 % de sa valeur entre-temps.

Les frais de gas (surtout sur Ethereum)

Sur les blockchains comme Ethereum, chaque interaction avec un smart contract implique des frais de transaction, parfois très élevés en période de congestion. Cela peut ronger une partie significative de vos rendements, surtout si vous investissez de petits montants ou réalisez des opérations fréquentes (claim, retrait, dépôt…).

Le yield farming, un levier puissant à maîtriser

Le yield farming en DeFi représente une opportunité unique de générer des revenus passifs avec ses cryptomonnaies, sans avoir à les vendre. En déposant ses actifs dans des pools de liquidité ou en utilisant des agrégateurs de rendement automatisés, il est possible de faire travailler son capital 24h/24, souvent avec des taux bien supérieurs aux placements traditionnels.

Mais ces promesses s’accompagnent de risques réels : perte impermanente, tokens volatils, projets non audités, frais de gas ou encore arnaques déguisées. Pour en tirer le meilleur parti, il est donc crucial de bien se former, de choisir ses stratégies avec soin, et de commencer petit avant de s’exposer davantage.

Le yield farming peut être un outil redoutablement efficace… à condition de ne pas le sous-estimer.

Envie d’aller plus loin ?

Découvrez nos autres guides pour continuer votre apprentissage :

- 👉 Comprendre le staking crypto simplement

- 👉 Revenus passifs avec les Real World Assets tokenisés

- 👉 Revenus passifs avec les NFT

Et pour ne rien manquer de nos prochains tutos et analyses, abonnez-vous à notre newsletter ou suivez-nous sur Instagram.

Laisser un commentaire